آموزش الگوی کنج و انواع آن

الگوی کنج یا گوه از الگوهای کلاسیک مهم در نمودار های قیمتی می باشد. این الگو مدل های مختلف دارد. بعضی از انواع مدل های آن در دسته الگوهای بازگشتی و بعضی دیگر در دسته الگوهای ادامه دهنده قرار می گیرد. پس نکته مهم پس از تشخیص الگوی گوه در روند نمودار قیمتی، تشخیص نوع آن به طور دقیق می باشد. زیرا هر کدام از مدل های این الگو، استراتژی معامله گری خاص خود را می طلبد. پس ما با در این مقاله همراه باشید تا آنچه در این مورد لازم است را بیاموزید.

الگوی کنج به طور کلی چه ویژگی هایی دارد؟

برای تشخیص بهتر و دقیق تر الگوی کنج، تا زمانی که چشمتان نسبت به شناسایی آن حرفه ای شود، بهتر است در نمودارهای خطی به دنبال آن بگردید.

به طور کلی الگوی کنج را می توان به عنوان نوسان نمودار بین دو خط روند که نسبت به همدیگر همگرا هستند، تعریف کرد. (خطوط همگرا: دو خط که در نقطه شروع، نسبت بهم فاصله دارند؛ اما هر چه امتداد می یابند، بهم نزدیک تر می شوند.)

الگوی گوِه

این دو خط برای نمودار، در حکم خطوط حمایت و مقاومت عمل می کند و حین شکل گیری الگوی کنج، نمودار بارها به آن دو برخورد می کند. زمانی که یکی از خطوط بشکند، الگو معنا پیدا می کند. در این موقع معامله گر می تواند وارد عمل شود.

انواع الگوی کنج

همانطور که گفتیم، الگوی کنج زمانی تشخیص داده می شود که نمودار قیمتی، بین دو خط همگرا به عنوان مقاومت و حمایت، نوسان کند. حال بر اساس اینکه این دو خط روند، نزولی باشد یا صعودی؛ الگوی کنج را به دو نوع نزولی و صعودی تقسیم می کنیم:

- کنج صعودی

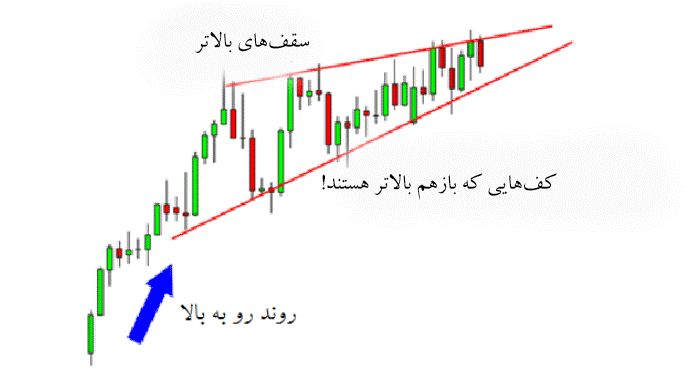

کنج صعودی

همینطور که مشاهده می کنید، در این الگو چون خط حمایت و مقاومت صعودی هستند؛ کف های بالاتر از کف قبلی و سقف های بالاتر از سقف قبلی داخل الگو شکل می گیرد.

اینکه الگوی کنج صعودی، بازگشتی است یا ادامه دهنده؛ بستگی به روند قبل از شکل گیری الگو دارد:

این کنج در روند صعودی، بازگشتی است.

این کنج در روند نزولی، ادامه دهنده است.

مطابق تصویر زیر:

کنج صعودی

- کنج نزولی

کنج نزولی

مشخصه این الگو، تشکیل کف هایی پایین تر از کف قبلی و سقف هایی بالاتر از سقف قبلی می باشد. تشخیص نوع این الگو هم به روند قبل از شکل گیری الگو بستگی دارد:

این کنج در روند نزولی بازگشتی است.

این کنج در روند صعودی ادامه دهنده است.

مطابق تصویر زیر:

کنج نزولی

تایید الگوی کنج

همانطور که میدانید در بازارهای مالی و معاملاتمان نمی توانیم فقط به داده های حاصل از یک الگو بسنده کنیم. پس به شما توصیه می کنیم پس از مشاهده الگوی کنج در روند نمودار، به دنبال تایید آن از طریق سایر روش ها باشید. ما در اینجا دو مورد از مهمترین آنها را برای شما آورده ایم:

- مشاهده واگرایی مثبت یا منفی در اندیکاتور های RSI و MACD می تواند تایید مناسبی برای الگو باشد.

- بررسی حجم معاملات در زمان شکست یکی از خطوط همگرا، به شما در تایید این الگو کمک می کند.

نکات:

- جهت تحلیل دقیق تر الگوی کنج، توصیه می شود امواج الیوت و قوانین آن را در مورد موج های نمودار که داخل این الگو شکل می گیرد به کار ببرید.

- در حالت کلی، روند نمودار پس از الگوی کنج، بستگی به خطی دارد که شکسته می شود. شما می توانید روند معامه تان را با توجه به اینکه در پایان الگو، خط حمایت می شکند یا مقاومت و آیا این شکست همراه با افزایش معنی دار در حجم معاملات هست یا نه، مشخص کنید.

- حد ضرر معامله ای که بر پایه الگوی کنج شکل می گیرد؛ کمی پایین تر یا بالاتر از آخرین سقف یا کف شکل گرفته قبل از شکست خط الگو می باشد. به عنوان مثال اگر بعد از الگوی کنج صعودی، خط بالایی یعنی همان مقاومت شکسته باشد، حد ضرر را کمی پایین تر از آخرین و بالاترین سقف در نظر می گیریم.

- حد سود در معاملات پس از الگوی کنج، معمولا بستگی به روند افزایشی یا کاهشی قبل از الگو و شیب آن دارد. می توانید حدود طول آن را به عنوان نقطه سیو سود در نظر بگیرید.

برای آموزش رایگان تحلیل تکنیکال و تحلیل بنیادی میتوانید به این لینک مراجعه کنید.

یکی از منابع تحلیلی برای فعالیت در بازارهای مالی، تحلیل گری و معاملهگری وبسایت دنیای اقتصاد است، سعی کنید همواره تسلط کامل بر روی اخبار داشته باشید، اگرچه این اخبار هیچگاه جایِ تحلیل تکنیکال و یا حتی فاندامنتال (تحلیل بنیادی) و مباحث ارزشگذاری سهام را نمیگیرد.

آکادمی فلفلانی

دیدگاهتان را بنویسید

برای نوشتن دیدگاه باید وارد بشوید.